上一篇

政经谭 | 武汉修改和废止部分规章 涉及房屋租赁、房屋征收等内容下一篇

南充楼市简报 | 2022年10月18日

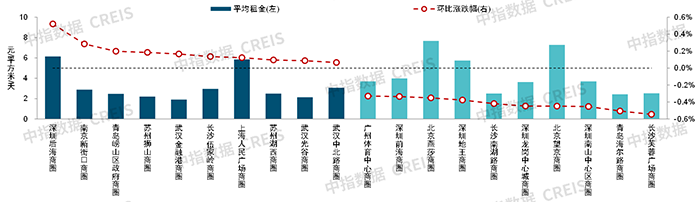

根据中国房地产指数系统写字楼租金指数对全国重点城市主要商圈写字楼租赁样本的调查数据,2022年三季度,全国重点城市主要商圈写字楼平均租金为4.75元/平方米/天,环比下跌0.17%。从不同商圈表现来看,二季度写字楼租金环比上涨的商圈占16.3%,租金环比下跌的商圈占78.8%,5.0%的商圈租金环比持平。

从行业宏观环境来看,5月底以来,国内稳经济一揽子政策不断落地显效,三季度宏观经济缓慢恢复,主要指标总体呈改善趋势。从三大需求来看,促消费政策持续发力,消费市场有所修复,1-8月社会消费品零售总额同比止降转增,增幅0.5%;外部需求收缩,出口贸易增速回落,1-8月货物出口总额同比增长14.2%,增幅较1-7月收窄0.5个百分点;投资稳中有升,1-8月全国固定资产投资(不含农户)同比增长5.8%,增幅较1-7月扩大0.1个百分点,为年内首次回升,基础设施建设、制造业投资保持较快增长,但房地产开发投资仍是拖累项。从服务业运行情况来看,国内部分地区仍有散发疫情,一定程度上拖累服务业经济恢复,7-9月,服务业商务活动指数连续3个月下降,其中9月为48.9%,降至临界点以下。

整体来看,2022年三季度,国内经济有所恢复,但恢复基础尚不稳固,仍面临下行压力,尤其是与写字楼租赁市场需求相关性较强的服务业恢复不及预期。重点城市写字楼租赁市场有所复苏,市场活跃度较二季度提高,但新增需求有限。部分业主为抓住市场复苏机遇,选择继续下调租金以吸纳租户、降低项目空置率,三季度重点城市主要商圈写字楼平均租金环比下跌0.17%。

租金变动:2022年三季度重点城市主要商圈写字楼租金环比下跌0.17%

图:2019年二季度-2022年三季度全国重点城市主要商圈写字楼平均租金及环比变化

根据全国重点城市主要商圈写字楼租赁样本的调查数据,2022年三季度,全国重点城市主要商圈写字楼平均租金为4.75元/平方米/天,环比下跌0.17%,跌幅较二季度扩大0.09个百分点。2022年以来,国际地缘政治冲突加剧、全球滞胀风险上升、外需收缩,经济运行的外部环境不确定性因素增多,叠加国内新冠肺炎疫情多发散发,宏观经济尤其是服务业经济运行面临下行压力,给写字楼租赁市场带来冲击,全国重点城市主要商圈写字楼平均租金连续三个季度下跌。尽管三季度以来稳经济助企纾困系列政策持续落地显效,经济呈恢复态势,但写字楼租赁市场需求恢复较慢,多数商圈写字楼租金下跌。

商圈表现:近八成商圈写字楼租金环比下跌,长沙芙蓉广场、青岛海尔路等商圈跌幅较大

2022年三季度,一线城市样本中,8.3%的商圈写字楼租金环比上涨,86.1%的商圈写字楼租金环比下跌,5.6%的商圈写字楼租金与上期持平。二线城市样本中共有22.7%的样本商圈写字楼租金环比上涨,72.7%的商圈写字楼租金环比下跌,4.5%的商圈写字楼租金与上期持平。整体来看,律所、会计师事务所等专业服务业企业新增需求增长较快,银行、保险、证券等金融机构,以及生物医药等新兴产业企业对写字楼的需求也有所扩张,带动部分商圈写字楼租金上涨。但同时,部分互联网企业仍持续缩减办公场所、整合办公空间,零售等生活性服务业、房地产企业需求也有所回落,此类企业集中的商圈写字楼租金有所下跌。

图:2022年三季度写字楼租金环比涨跌幅较大的商圈

2022年三季度,16.3%的商圈写字楼租金环比出现上涨。具体来看,在写字楼租金环比上涨的商圈中,深圳后海商圈涨幅最大,为0.52%,南京新街口、青岛崂山区政府商圈涨幅在0.2%(含)-0.3%之间,苏州狮山、武汉金融港、长沙伍家岭、上海人民广场等10个商圈涨幅在0.2%以内。

与此同时,78.8%的商圈写字楼租金出现下跌。具体来看,在写字楼租金环比下跌的商圈中,长沙芙蓉广场、青岛海尔路商圈跌幅超过0.5%,分别下跌0.54%、0.51%;深圳南山中心区、北京望京、深圳龙岗中心城、长沙南湖路等11个商圈租金跌幅在0.3%-0.5%之间;深圳车公庙、重庆南坪、广州北京路、上海北外滩等37个商圈租金跌幅在0.1%(含)-0.3%之间;上海五角场、天津友谊路、重庆加州新牌坊、上海南京东路等商圈租金跌幅较小,均在0.1%以内。

租金趋势:四季度部分城市新增供应或集中入市,短期内或面临空置上升的压力,租金或继续下跌

2022年三季度,国内经济呈恢复态势,带动重点城市写字楼租赁市场活跃度提升,但新增需求有限,叠加新增供应入市,部分城市空置压力不减,部分业主为抓住市场恢复窗口期,主动降租以吸纳客户、降低空置,三季度写字楼租金指数监测的全国15个重点城市主要商圈写字楼平均租金环比继续下跌。

展望四季度,宏观政策将继续发力,先前出台的政策也将持续显效,叠加上年同期基数较低,四季度宏观经济或延续三季度恢复态势,且恢复速度有望加快,积极因素或将促进写字楼租赁需求继续恢复。但四季度新增供应将继续入市,短期内部分城市写字楼市场供大于求态势或难以改变,写字楼租金或面临继续下行的压力。

重点城市写字楼市场表现

供需趋势:甲级写字楼总存量稳定增长,租赁和商务服务业需求相对旺盛

总建筑面积:重点城市甲级写字楼总建筑面积保持稳定增长,不同城市分化明显

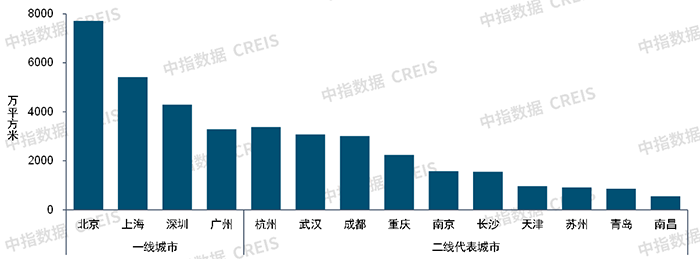

图:截至2022年9月重点城市甲级写字楼总建筑面积

根据中指监测数据,截至2022年9月,一线城市甲级写字楼项目总建筑面积共20711万平方米,占重点城市甲级写字楼总量的53.3%,存量较多;二线代表城市甲级写字楼项目总建筑面积共18123万平方米,占重点城市总量的46.7%。同时,不同二线代城市存量存在差异,杭州、武汉、成都总存量在3000万平方米以上,重庆、南京、长沙在1000—3000万平方米之间,天津、苏州、青岛、南昌在1000万平方米以内。

租赁案例:租赁和商务服务业新增租赁需求相对较多,TMT、批发和零售业需求有所收缩

表:2022年前三季度重点城市租赁成交案例(部分)

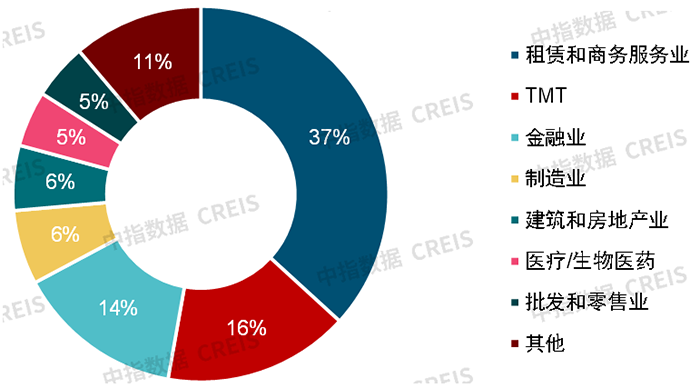

图:2022年前三季度重点城市租赁成交案例租户行业占比

2022年前三季度,中指数据CREIS共监测到租赁成交案例125笔,其中,租赁和商务服务业租赁需求依旧旺盛,共有46笔,占比近四成;受行业调整影响,部分互联网企业缩减业务规模、整合办公场所,对办公空间的需求有所收缩,2022年前三季度,中指数据CREIS共监测到TMT行业租赁案例20笔,占比16%,较2021年同期明显回落;金融业占比14%,相对稳定;制造业、建筑和房地产业、医疗和生物医药、批发和零售业占比在4%-7%之间;其他行业合计占比11%。

空置率:新增供应入市叠加需求释放动力不足,超半数代表城市空置率较二季度上升

三季度以来,新冠肺炎疫情得到有效控制,叠加一系列助企纾困政策不断落地显效,企业经营情况有所恢复,写字楼租赁市场活跃度有所提升。自6月下旬起,部分城市写字楼租赁带看量逐渐回升,除新签约租户外,部分在二季度受新冠肺炎疫情影响而延期的租赁交易于三季度顺利签约,写字楼租赁市场需求有所恢复。但部分城市由于短期供应有所增加,而新增需求有限,写字楼租赁市场依旧面临空置压力。

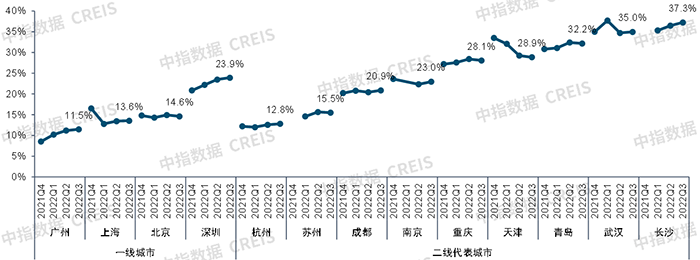

图:2021年四季度-2022年三季度重点城市甲级写字楼空置率

根据中指数据,2022年三季度,一线城市甲级写字楼空置率相对较低,其中广州最低,为11.5%;二线代表城市中,杭州甲级写字楼空置率为12.8%,市场供求相对平衡,重庆、天津、青岛、武汉、长沙等城市甲级写字楼空置率则在28%以上,空置压力相对较大。四季度,预计部分城市仍将有新增供应陆续入市,写字楼空置率或将继续抬升。

大宗交易:买家投资活动偏谨慎,一线城市优质写字楼资产是交易主力

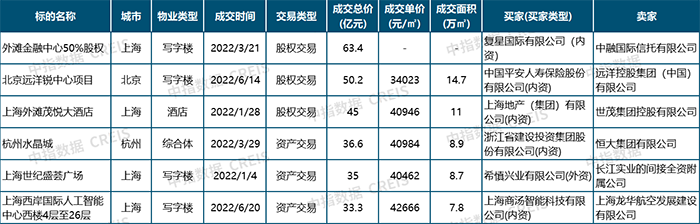

表:2022年前三季度15个重点城市部分大宗交易成交案例(成交总价>30亿元)

2022年前三季度,写字楼租金指数重点监测的15个城市共监测到大宗交易107宗,其中一季度58宗,二季度25宗,三季度24宗。整体来看,三季度大宗交易市场活跃度与二季度相比并未出现明显提升。分城市等级来看,2022年前三季度,一线城市监测到大宗交易65宗,其中上海依旧是大宗交易最为活跃的城市,共监测到38宗交易,北京、广州、深圳交易宗数分别为13宗、8宗、6宗。二线代表城市共监测到42宗交易,其中苏州最多,为11宗,成都、重庆、杭州在5-10宗之间,长沙、武汉、青岛、南京、海口等城市交易宗数均在5宗以内。

以披露交易金额的交易计算,2022年前三季度,15个重点城市共监测到大宗交易743亿元,其中一季度335亿元,二季度240亿元,三季度168亿元。分城市等级来看,一线城市交易金额为598亿元,占比约八成,其中上海交易金额达421亿元;北京、深圳、广州交易金额分别为127亿元、29亿元、21亿元。二线城市交易金额为146亿元,其中杭州交易金额相对较大,为59亿元;苏州、成都交易金额在25-30亿元之间,重庆、海口等城市交易金额在10亿元以内。

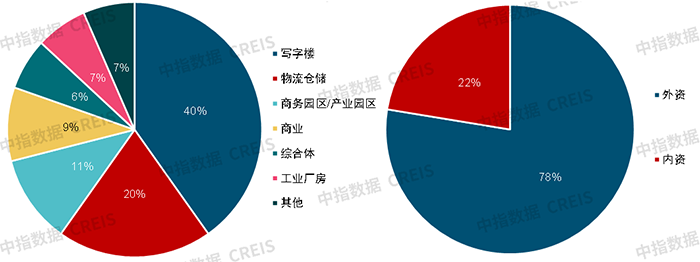

图:2022年前三季度重点城市大宗交易宗数占比(按物业类型、买家类型分)

分物业类型来看,以写字楼为标的的交易宗数占比最大,约40%,其次为物流仓储,占比约20%,以商务园区/产业园区、商业为标的的交易占比均在10%左右,以综合体、工业厂房、公寓、酒店等为标的的交易宗数占比均不足一成。一线城市优质写字楼资产依旧最受投资者青睐。但值得注意的是,外资买家对物流仓储等工业类标的关注度有所提升。

以披露买家企业的交易计算,内资买家交易宗数占比近八成,依旧主导大宗交易市场需求。从卖家企业类型来看,房地产市场持续调整,部分房企为缓解资金压力选择出售优质资产,卖家企业包含房企及旗下物管、商管公司的交易宗数占比约四成,较上半年进一步提升。

整体来看,2022年三季度,国内经济有所恢复,但基础尚不牢固,经济运行的外部环境不确定性因素增加,经济依旧面临下行压力,在一定程度上影响投资信心,国内大宗交易市场活跃度并未见明显提升,买方投资行为依旧偏谨慎,投资规模与上年同期相比显著回落。四季度,在宏观经济稳步恢复的情况下,国内大宗交易市场活跃度或有望提升。

关注南充楼盘网 了解南充新房、南充房价走势、南充房产资讯 掌握南充楼盘实时资讯

推荐阅读:

责任编辑: soul

热门楼盘

查看更多热门楼盘>>团购报名

拨开神秘面纱!滨江金典周边有没有商场?全面分

2南充昌信万卷山河新房容积率高吗?周边有繁华

3拨开神秘面纱!宝信法拉利广场商业配套如何?买

4南充天誉合府新房在售户型有哪些?购物方便吗

5拨开神秘面纱!时代锦城绿化怎么样?解开楼盘密

6南充梧桐山庄新房位置好不好?物业服务好不好

7拨开神秘面纱!江宇名都物业公司怎么样?真实评

8中虹国际二区怎么样?户型面积多大的?开发商可

9拨开神秘面纱!文景雅苑开发商怎么样?实测见分

10誉溪上苑怎么样?位置在哪里?小区内绿化好吗?

南充昌信万卷山河新房容积率高吗?周边有繁华商圈吗?

2024-04-30 11:51:28

拨开神秘面纱!滨江金典周边有没有商场?全面分析来啦!

南充天誉合府新房在售户型有哪些?购物方便吗?

拨开神秘面纱!宝信法拉利广场商业配套如何?买前必看

南充梧桐山庄新房位置好不好?物业服务好不好?

南充最受欢迎的新楼盘有哪些?南充新房楼盘一览

2024南充新建楼盘有哪些?南充最新开盘的楼盘

好消息!南充这两个楼盘迎来交房,看看有没有你家

阳光大地楼盘的园林景观怎么样?看完这篇就“购”了!

南充荆溪片区这个纯新盘有新进展!将启动勘察设计,这是要开建了?

建筑规模8万平方米!南充将建嘉陵江博物馆,效果图曝光

楼观察 | 上海多个豪宅楼盘扎堆入市 华润北京、中海郑州项目取证

政经谭 | 国务院副总理何立峰:进一步认识做好房地产工作的重要性

南充一楼盘无证销售车位引业主质疑,相关部门:不能卖、只能租!

南充新楼盘信息怎么了解?2024年南充地区最新在售楼盘有哪些呢?